Dire que le changement climatique représente un défi majeur pour l’humanité est devenu une affirmation presque tautologique qui fait largement consensus, notamment dans le milieu scientifique.

Que le secteur financier joue un rôle de taille dans l’aggravation de ce dérèglement est un peu moins connu. Rappelons pourtant que sans la contribution des banques il y n’aurait pas de prospection pétrolière en Arctique : la finance est donc sans aucun doute un enjeu.

Il existe néanmoins un lieu commun fallacieux et contre-intuitif qu’il convient de mettre au clair. Contrairement à ce que beaucoup pensent, la « finance verte » n’est pas nécessairement la solution.

De la COP21 (Paris) à la COP26 (Glasgow)

Pour mieux comprendre, faisons un bond en arrière. En 2015, lors de la conférence sur le climat de Paris, les États s’accordent sur l’objectif suivant : contenir l’augmentation de la température moyenne de la planète en dessous des 2 °C à l’horizon 2100, et même, si possible, sous les 1,5 °C. Ce qui implique de réduire drastiquement les émissions de gaz à effet de serre et d’atteindre la neutralité carbone (zéro émission nette) en 2050.

La COP26 prévue à Glasgow pour novembre 2021 va certainement faire le point sur toutes ces ambitions. Il s’agira notamment de s’assurer qu’on ne se détourne pas trop de la voie menant à la neutralité carbone. Jusqu’à présent, les rapports annuels des Nations unies ne sont en la matière très optimistes. Les actions engagées apparaissant largement incompatibles avec le respect de la feuille de route fixée à Paris. Loin de s’endiguer, les émissions mondiales de gaz à effet de serre continuent d’augmenter.

Pourquoi la finance n’a jamais pu être verte (et comment la verdir enfin) https://t.co/n4mXjuxSiK pic.twitter.com/uSlBxfenB8

— The Conversation France (@FR_Conversation) September 30, 2019

Dans ce contexte, quel rôle joue la finance dans le problème et à quel point est-elle susceptible de faire partie de la solution ? Pour atteindre les accords de Paris, ce n’est pas la seule finance qu’il faudrait changer mais bien tout notre système de vie : notre façon de produire, de consommer et bien sûr, de faire du commerce.

Il est donc évident, pour commencer, que la finance à elle seule, verte ou pas, ne sauvera pas la planète. Voyons néanmoins quel a été son impact dans l’évolution récente du problème et les perspectives d’avenir. Pour cela, analysons d’abord les deux éléments principaux du système financier : le marché financier et le secteur bancaire.

Le marché financier au vert

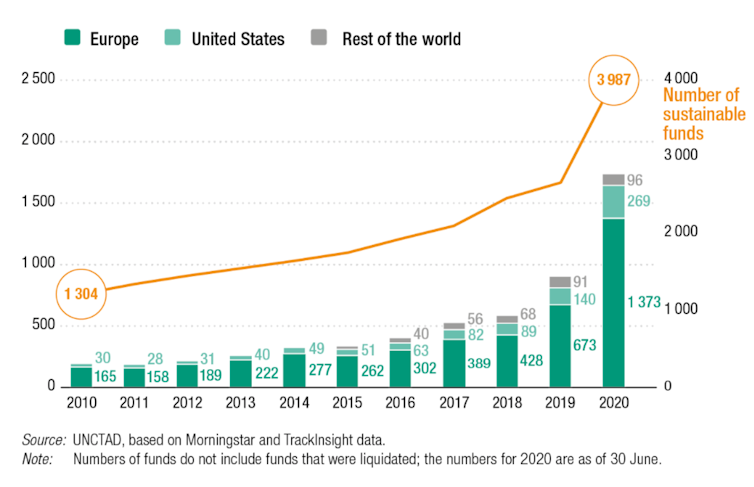

Face à l’urgence climatique, la réponse plus immédiate de la sphère financière a été de diriger davantage d’investissements vers l’économie bas carbone (énergies renouvelables, transports propres, etc.). De fait, le nombre de produits et actifs sous gestion « durable » tenant compte des performances ESG (environnement, social, gouvernance) commence à croître de façon exponentielle.

UNCTAD, Bloomberg data

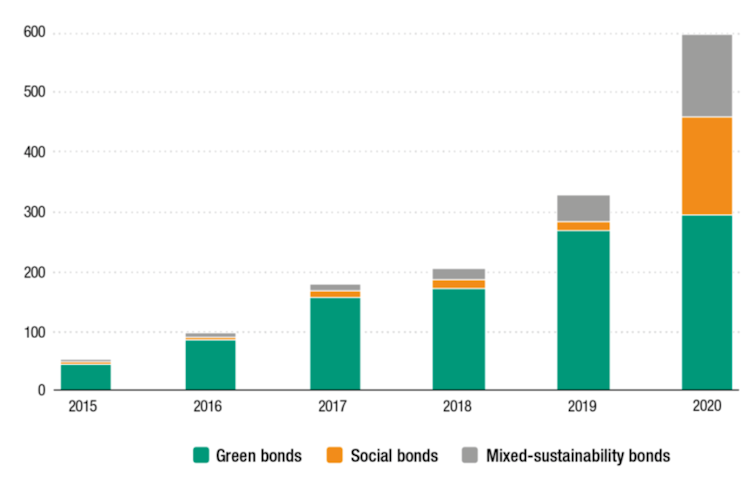

Il en va de même pour les obligations vertes, produit phare de la finance de marché durable.

UNCTAD, SSE database

D’autres indicateurs illustrent l’ampleur grandissante que prend la dimension durable dans les activités boursières. Cela confirme que la finance verte a le vent en poupe, mais le tableau ne serait pas complet sans mettre ces chiffres en perspective.

Une pratique toutefois marginale

N’oublions pas, par exemple, que les fonds dits durables ne représentent que 3,3 % du total des actifs dans le monde. De leur côté, les obligations durables atteignent à peine 1,3 % du marché obligatoire global…

Dans l’ensemble, la finance verte reste encore marginale. La présenter comme une potion magique pour sauver la planète est donc trompeur, sans oublier que le « greenwashing » foisonne dans nombre de ces démarches.

Il a ainsi été montré que les obligations vertes ne sont en fait pas très différentes des obligations ordinaires tout comme les fonds ISR (Investissement socialement responsable) ne sont pas très divergents de fonds communs de placement. Dans les uns et les autres, on trouve souvent les mêmes entreprises.

Les banques, entre engagement vert et financement du fossile

Il en va de même pour les banques. À lire leurs rapports annuels, elles semblent toujours plus vertes.

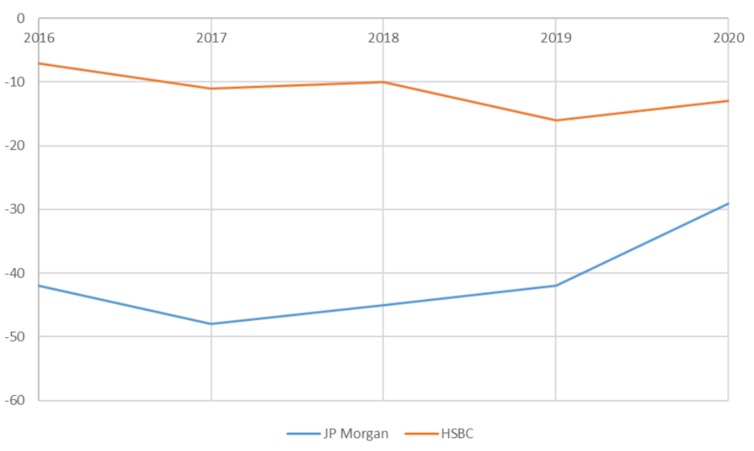

Mais comme le révèle un rapport récent du Rainforest action network, elles n’ont aucunement renoncé à financer, en parallèle, l’industrie fossile. Tant et si bien qu’en évaluant conjointement leur financement vert et leur financement du fossile, le panorama est tout autre.

Prenons le cas de deux banques emblématiques : HSBC et JP Morgan. La première est bien connue pour ses excellentes performances extrafinancières. La seconde est celle qui a le plus diminué le financement de l’industrie fossile dans les dernières années.

Malgré tout, la différence entre vert et fossile donne dans les deux cas des résultats largement négatifs. Autrement dit, leur engagement dans la finance verte est loin de compenser leurs investissements dans le fossile. Et c’est malheureusement le cas de l’immense majorité des banques dans le monde.

Auteurs, CC BY-NC-SA

La décarbonation, clé de voûte du changement

Ce constat n’est par ailleurs que la partie immergée de l’iceberg. Il faudrait ajouter à cela le financement par ces banques des industries fortement dépendantes du fossile (aéronautique, automobile, etc.). On voit alors mal comment les banques pourront atteindre la neutralité carbone qu’elles se sont fixée.

Pour être en cohérence avec les accords de Paris et que les efforts de la finance aient du sens, c’est la décarbonation de l’industrie qu’il s’agit avant tout d’accélérer. Sans elle, c’est toute la stabilité du système financier qui est en danger, car une éventuelle perte de valeur de leurs actifs fossiles pèserait lourd dans leurs bilans.

Continuer avec le « business as usual » en utilisant le vert comme simple outil marketing mettrait tout en péril : le climat et la finance. Il ne s’agit donc pas de « verdir » un peu la pratique financière, mais bien de changer en profondeur le système.

Francesc Relano, PhD, finance, développement, ICN Business School et Elisabeth Paulet, PhD, finance, banque systèmes financiers, ICN Business School

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

![]()